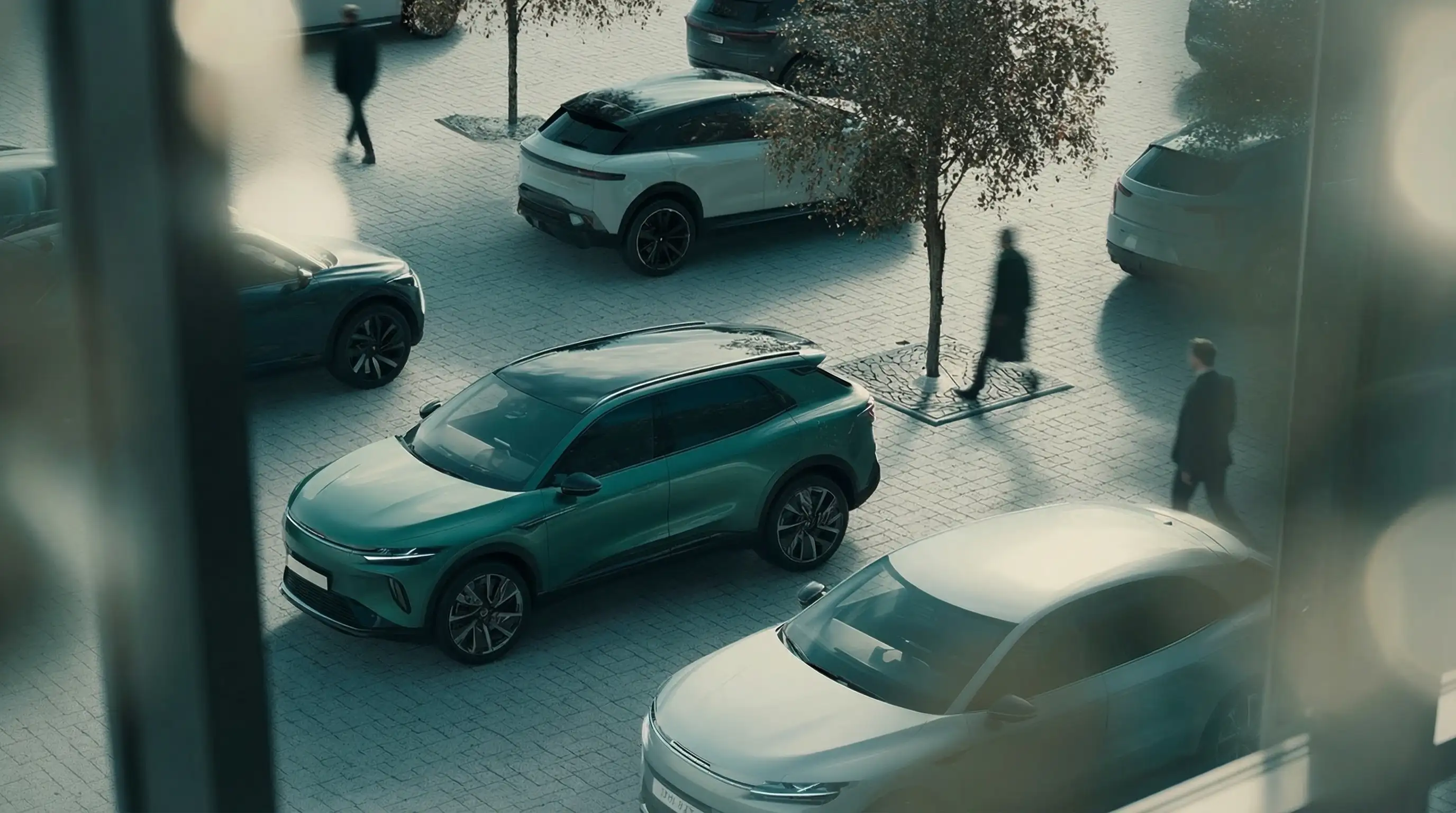

Rij vandaag met

een premium

elektrische wagen.

Altijd een elektrische wagen in de buurt.

Geen aankoop, geen onderhoud, gewoon reserveren in de app en vertrekken.

Kies per categorie welke cookies je wil toestaan. Essentiële cookies zijn altijd actief. Meer info

Noodzakelijk voor paginanavigatie, beveiligde zones en het bewaren van je cookievoorkeuren.

Inzicht in hoe bezoekers de site gebruiken, zodat we die kunnen verbeteren. Inclusief HubSpot Analytics en Google Analytics.

Tonen van relevante advertenties op basis van je interesses. Inclusief Facebook Pixel, LinkedIn Insight Tag en Google Ads.

Extra functies zoals live chat (HubSpot), video-integraties en sociale media-widgets.